今回は、ビットコインやアルトコインといった仮想通貨をどのタイミングで買えばいいのか?

誰でもが知りたい事ですよね

どのタイミングで、買ってどのタイミングで売ればもうかるのか?

このタイミングさえ知っておけば皆が勝ち組です

結論から言うと、このタイミングで買えば良い‼といった絶体の場所というのはありません

何故なら、仮想通貨が上がったり、下がったりという要因は様々なものが原因でおこるからです

ただ、ビットコインやアルトコイン等が上がる理由というものの様々な原因を知っておくことで、上がりそうだな!という予想というものができます

この原因を知っておくことで自分で買うタイミングというものが予想できます

今回は、ビットコインやアルトコインがどういった理由で上がっていくかを焦点に原因を探っていきたいと思います

日銀・アメリカの金利政策

まず注目したいのが日銀・アメリカの金利政策!

金利というのは、経済活動を促したり抑制するために、その時々に応じて引き下げたり引き上げたりします

・経済活動を促したい→金利を下げる

・経済活動を抑制したい→金利を引き上げる

金利を利を引き上げるとどうなるのか?

・金利を上げる=金融引き締め=世の中に出回るお金を減らそうとするためにお金を借りにくくする=リスク資産である株式や仮想通貨といったものの投資家が値下がりを警戒して売るに走る傾向にある

直近で言うと、世界中で2022年物価の上昇が著しくインフレーションが発生しており、物価の上昇を抑えるために金利を引き上げていて、投資というものは売りに走り市場の下落というものへとつながっています

金利を引き下げるとどうなるか?

・金利を下げる=金融緩和=お金を借りやすくする=借入利息の支払いが少なくなるため景気拡大の期待値も大きくなって買いに走る傾向にある

直近での例をあげれば、コロナが起こった時、政府はどんどん下がっていく経済状況を何とかして上げたい!=金利を引き下げたわけです

その結果仮想通貨市場にも期待値が高まって、ビットコイン・アルトコイン等の高騰といったものが理由にあげられます

2020年3月にアメリカが大幅に金利を引き下げました。その後に株式市場も上昇しはじめ、仮想通貨もつられるかのように上昇し始めました

FMOC(連邦公開市場委員会)とは、米国の金融政策を決定する会合のことで、年に8回開催されます

この会合では、現在の景況判断と*政策金利(FF金利)の上げ下げ等といった方針が発表されます

この会合での結果が市場の予想と違った場合に株式市場や為替レートが大きく変動することがあり、世界の金融マーケットにも大きな影響を及ぼしたりもします

*ニュースなどで、「実質ゼロ金利・米国が利上げを実施」等といった報道がされるこの金利というのは、一般的にFF金利の事を指しています

FOMC公式ウェブサイト

| 開催回 | 開催日 |

|---|---|

| 第1回 | 1月31日・2月1日 |

| 第2回 | 3月21日・22日 |

| 第3回 | 5月2日・3日 |

| 第4回 | 6月13日・14日 |

| 第5回 | 7月25日・26日 |

| 第6回 | 9月19日・20日 |

| 第7回 | 10月31日・11月1日 |

| 第8回 | 12月12日・13日 |

日銀金融政策決定会合は、日本銀行が金融政策の方針や運営について討議・決定する会合のことです 日本銀行金融政策ウェブサイト

| 開催回 | 開催日 |

|---|---|

| 第1回 | 1月17日・18日 |

| 第2回 | 3月9日・10日 |

| 第3回 | 4月27日・28日 |

| 第4回 | 6月15日・16日 |

| 第5回 | 7月27日・28日 |

| 第6回 | 9月21日・22日 |

| 第7回 | 10月30日・31日 |

| 第8回 | 12月18日・19日 |

米国株との相関関係

上がる・下がるといった原因として、ビットコインやアルトコインといった仮想通貨は、米国の経済状況に非常に密接な関係といえるでしょう

上がるにしても、下がるにしても、米国の株価とは密接な関係があります

実際に2022年に米国の株価が暴落した際にもそれに連動したかのようにビットコインも同じように下落しました

2022年米国株価が暴落

2022年同じようにビットコインも600万円から250万円台までの大暴落

2020年3月 米国株が上昇し始める

2020年3月 ビットコインも同じように上昇し始める

つまり、仮想通貨はアメリカの株価に密接な関係にあり、アメリカの経済状態などによって、仮想通貨市場というものも大きく左右される可能性があるということです

大企業や著名人の市場参入

今迄にも何度かありましたが、大企業が仮想通貨市場に参入してきたとかという仮想通貨関連のニュースや、著名人が仮想通貨を購入したといったニュースが流れた途端に暴騰するといった事があります

これは、仮想通貨市場への期待感等もあって、皆が買いに走り暴騰するといった要因の一つになっていると言えるでしょう

2021年2月にイーロンマスクがTwitterのプロフィールに#Bitcoinを付けたことによって、投資家が、イーロンマスクかテスラがビットコインを購入したのでは?といった憶測が飛び交い一気に期待感が高まり、その後電気自動車メーカーのテスラがビットコインを購入したと発表したことにより更なる価格上昇という現象が起きました

この発言前からもビットコインは上昇して一旦は落ち込んだのですが、このイーロンマスクのTwitterやテスラが購入したというニュースによって、一気に期待感が上がりそれに伴って相場も上昇し、300万円台であったビットコインも600万円台へと上昇しつづけました

又、国内でのビットコインを扱う店に大手の企業等が参入してくるといったニュース等が流れると、期待感などの高まりから買いが多くなり相場も上昇する要因になります

ビットコインの半減期

何故ここでビットコインの半減期というものを入れたかというと、アルトコインといったビットコイン以外の仮想通貨は、大体ビットコインの価格に連動していると言っても過言ではないからです

全てのコインがビットコインに連動している訳ではないですが、まぁまぁの割合でビットコインに連動しています

このビットコインですが、半減期というものがあります

ビットコインの半減期とは

ビットコインの半減期とは、マイニング報酬が半分になるということです

・ビットコインはマイナーと呼ばれるマイニングする人によって成り立っている

・マイナーはビットコインの取り引きを承認している作業をしている人

・マイナーはいち早くビットコインの作業を承認することを作業の目的としており、一番早く承認作業を終えたマイナーに報酬としてビットコインが与えられる

ビットコインというものは、予め発行枚数というものが決まっていて、2100万枚に設定されています

ビットコインは、マイナーの承認作業(売買の取引・送金記録の承認)といったマイニングが行われた時に新規発行されます

*マイナーへの報酬のビットコインが世に流通しているビットコインという事です

ビットコインは大体10分毎に発行される仕組みにプログラミングされていますが、このペースのまま発行してしまっては、2100万枚という発行枚数が直ぐに発行されてしまうので、4年に1度発行枚数を調整する意味でも半減という形で、需要と供給のバランスをとっているのがこの半減期です

もし、この半減期が無ければ法定通貨と同じように、供給が一気に進んでしまうとインフレを起こして、ビットコインの価値というものが下がり、通貨の価格も下がり大暴落という事態にもなりかねないでしょう

又希少性といった面においても、この半減期というものが設定されてされているのでしょう

2023年以前の半減期の発行枚数とこれからの半減期の発行枚数

・2009年 新規発行枚数50BTC←初期のマイニング報酬

・2012年 新規発行枚数50BTCから25BTC

・2016年 新規発行枚数25BTCから12.5BTC

・2020年 新規発行枚数12.5BTCから6.25BTC

・2024年 新規発行枚数6.25BTCから3.125BTC

・2028年 新規発行枚数3.125BTCから1.5625BTC

・2032年 新規発行枚数1.5625BTCから0.78125BTC

・2036年 新規発行枚数0.78125BTCから0.390625BTC

・2040年 新規発行枚数0.390625BTCから0.1953125BTC

…

このように半減期のたびに市場に供給される枚数というのは毎回少なくなってくるので、希少性が上がる分ビットコインの価格にも非常に影響します

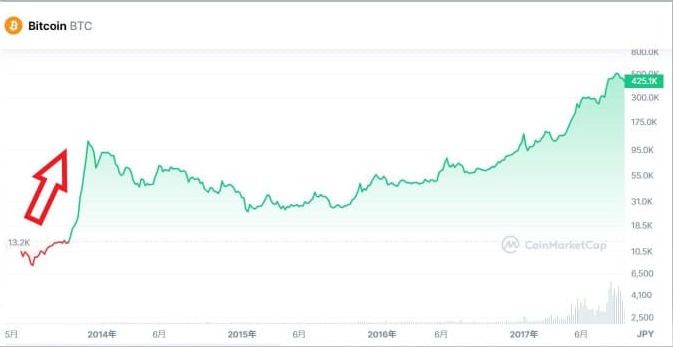

過去3回の半減期におけるビットコインの価格推移

2012年の半減期以降

1回目の半減期は2012年11月にありました

2012年の半減期には、ビットコインが世に出始めてあまり知られてなかったこと等の影響もあってか、大きな動きというものは見られませんでした

2013年の年末に急な上昇がみられますが、キプロス危機で円やドル等といった法定通貨の信用度が下がり、急激にビットコインといった仮想通貨を買うといった流れからビットコインの価格は上昇し1BTCあたり12万円台にまで跳ね上がりました

2016年の半減期以降

2回目の半減期は2016年の7月にありました

半減期以降上昇し続けていることが分かりますね

2017年12月10日にアメリカシカゴ・オプション取引所(CBOE)にビットコイン先物が上場して、それに続くかのように18日シカゴ・マーカンタイル取引所(CME)でも上場されたのをきっかけに多くの機関投資家が参入してきたというものもこの上昇の背景にあります

この頃に、コインチェックがタレントの出川哲郎をCM等で起用する等、日本でも徐々に仮想通貨が知られるきっかけになっていきましたよね

年末の最高価格は230万円台にも跳ね上がるけっかになりました

この年の1月の時点では8万円台だったので、実に30倍近くに跳ね上がったという事になりますね

2020年の半減期以降

3回目の半減期は2020年5月にありました

2020年5月以降も上下は繰り返すものの、年末にかけて上昇をし続けていることがよくわかります

2020年の12月には210万円台にまで上昇し続け、その上昇は2021年4月頃まで続く形になりました

色々な要因は絡むにしても、ビットコインの半減期に於いては、過去の変動からみても上昇の傾向があることが分かります

次回の半減期は4年に1度ということと、毎回少しづつはやくなっていることもあり、2024年の前半1月~5月の間あたりは警戒しておく必要がありそうですね

そして、迎える2024年の半減期ですが、今までの過去の例からみると半減期の年を挟んで前後1年というものは非常に上昇する傾向にあったのです

つまり、2024年の前後1年と言えば2023年と2025年という事になり、まさに2023年の今年はビットコインの価格が上昇するというものは過去の例から見ても、必ずではないですが可能性としては期待してもいい年になるのではないかと思います

消費者物価指数との関係

消費者物価指数とは消費者が購入する商品(物)やサービスの価格動向を表している指数の事です

物価が下がっているのか?上がっているか?変化の程度を見定めたりするものに使われたりします

物価が上昇することを「インフレーション」といいますが、この物価の上昇を抑えようとするために世界各国の中央銀行は金利を引き上げようとします

物価の上昇=お金の価値が下がる=金融機関はお金の価値をあげようとします

そして、金利を引き上げようとしますが、金利を引き上げるとどうなるのか?

先にもお話ししましたが

・金利を上げる=金融引き締め=世の中に出回るお金を減らそうとするためにお金を借りにくくする=企業は設備投資などを縮小して経済が抑制される=リスク資産である株式や仮想通貨といったものの投資家が値下がりを警戒して売るに走る傾向にある

という事で、株価等が下がる要因にもつながっていきます

つまり、この物価の変動というものも株式や仮想通貨といった投資にも非常に関連しているので、消費者物価指数というものも意識してみる必要があります

消費者物価指数とは

消費者物価指数は、消費者が購入する商品やサービスの価格が前年の同月と比べて物価が上がっているか?下がっているか?というものを見るものですが、注意したいのは、消費者物価指数(CPI)が前年の同月と比べて2%以上上昇した時です

逆に上昇率が2%以下だと経済は安定して成長をしているということになります

消費者物価指数(CPI)が上がると?

- 1⃣金利を引き上げる

中央銀行は、物価の上昇を抑えるために金利を引き上げる

- 2⃣預金に回すお金が増える

金利の上昇で銀行の預金に回した方が得と考える人が増えて預金に回す人が増える

- 3⃣業績が悪化する

人々が、物を買ったり等を抑えるために消費が落ち込むことで企業の業績が悪くなる

- 4⃣下落しやすくなる株価

業績悪化により、企業の株価が下落しやすい

- 5⃣市場全体の下落

株式市場全体も下落しやすくなる

消費者物価指数(CPI)が下がると?

逆に消費者物価指数が2%を超えている状態から下がった場合は、投資市場全体が上がりやすくなります

消費者物価指数が下がることで、金利はこれ以上は上がらないだろうという考えの投資家たちが増えて、再び投資を始めるためです

CPIの種類

消費者物価指数(CPI)には、総合指数・コア指数・コアコア指数の3つがあります

・総合指数とは…調査対象の全品目を含んでいる指数

・コア指数とは…総合指数から、天候の影響を受けて値動きが左右される「生鮮食品」などを除いたもの

・コアコア指数とは…コア指数から海外の影響を受けて変わりやすいエネルギー価格を除いた指数

コアコア指数は3つの中で物価上昇を表す指数の中で一番厳密なので、最も注目されるのがコアコア指数になります

このコアコア指数は、総務省統計局の消費者物価指数のページで確認が出来ます

統計表の一番上の「結果の概要(全国)」からPDFを見るとコアコア指数を見る事ができます

この消費者物価指数が2%を超えている状態から下がった場合は、投資市場全体が上がりやすくなるので、買う参考になるでしょう

テクニカル分析

テクニカル分析ときくと、難しそうと思いますが過去の値動きをもとにこれからの値動きを予想する事で、値動きの推移をグラフ化したチャートを利用して売り買いの判断の参考にします

代表的なテクニカル分析

☑移動平均線

☑MACD

☑RSI

☑ポリジャーバンド

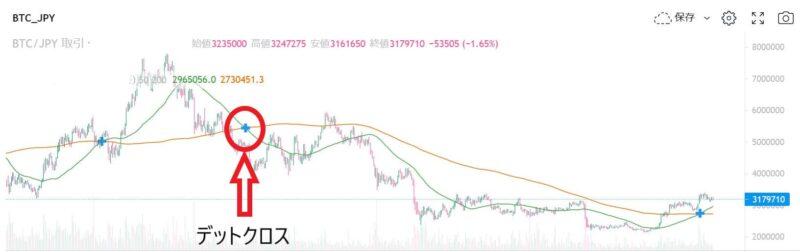

移動平均線

移動平均線は一定の期間の平均値を計算して、平均値を一本の線で表して相場の方向性をみやすくしたものです

この移動平均線で市場が上昇しているか、下降しているかがわかる投資戦略においてとても重要な指標になります

この指標は絶対ではありませんが、と株式・仮想通貨といった投資をするうえでとても重要な指標ともいえるでしょう

この移動平均線では、短期と長期の平均線が交わることでデットクロス、ゴールデンクロスといったサインを読み取れることができます

デットクロス

デットクロスとは短期の移動平均線が長期の移動平均線を下に突き抜ける状態の事をいいます

*下の図では緑色の線が短期線(50日)、オレンジ色の線が長期線(200日)で表示しています

これは、市場全体が弱気な相場になっているサインであり、これから下落していくであろうという警戒が必要になる状態でもあります

短期の移動平均線は50日の平均線、長期の移動平均線は200日の平均線でみることが一般的です

ゴールデンクロス

ゴールデンクロスとはデットクロスと逆で、短期の移動平均線が長期の移動平均線を上の方に突き抜ける状態の事を言います

これは、市場全体が強気な相場になっているサインであり、これから上昇をしていくであろうといった相場に市場全体が上向いている状態を示しています

デットクロス・ゴールデンクロスのどちらにおいても、売り買いに於いて非常に参考になる指標なのでこちらの方は気にしておくといいでしょう

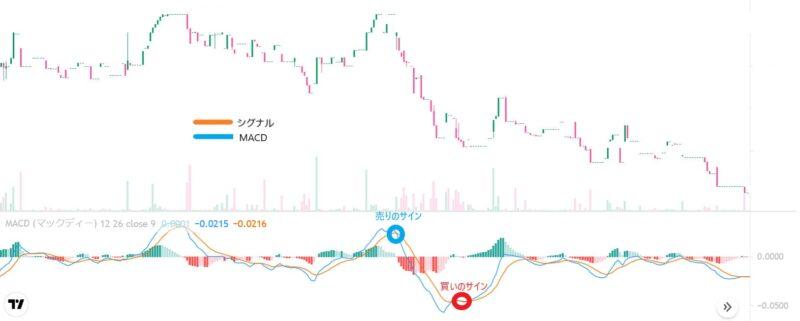

MACD(マックディー)

MACDは、中期の移動平均線と短期の移動平均線を使って買い時と売り時を判断するテクニカル指標です

MACDは基本とする線(MACD)とMACDの移動平均線(シグナル)の2本線の動きで相場を判断します

MACDは、一般的な移動平均線と比べてゴールデンクロス・デットクロスといった「買い時」「売り時」を判断させるタイミングが早いのが特徴で、相場の転換をより早く判断できるテクニカル指標です

売りサイン‥MACDがプラス圏(0より上)でシグナルを上から下に抜けてデットクロスした時

買いサイン‥MACDがマイナス圏(0より下)でシグナルを下から上に抜けてゴールデンクロスした時

グラフの数値に「0(ゼロ)」がありますが、ゴールデンクロス後にMACDとシグナルの線が2本ともゼロ水準を上回ると、より信頼度(上昇の)が増すと言われています

逆にデットクロス後に2本ともゼロ水準を下回れば信頼度(下落)が増すと言われています

RSI(アールエスアイ)

RSIは、売られすぎか買われすぎかを判断する事が出来、「売り時」「買い時」のタイミングを掴むのに使われるテクニカル指標です

一般的には14日間の期間の相場での「値上がりの幅」と「値下がりの幅」をもとに、値動きの強弱を数値で表したもので、売られすぎなのか?買われすぎなのか?を判断します

一般的に、RSIが20~30まで下がってくると売られすぎという判断から買いのサイン、70~80まで上がってくると買われすぎという判断から売りのサインという事ができるでしょう

*レンジ相場‥一定の範囲(レンジ)の中で価格が上下している相場

レンジ相場であるかどうかというのは、移動平均線を用いる事で判断する事ができます

2本の移動平均線が上下にクロスして価格も一定で推移していることが分かります

このような相場はレンジ相場と判断ができます

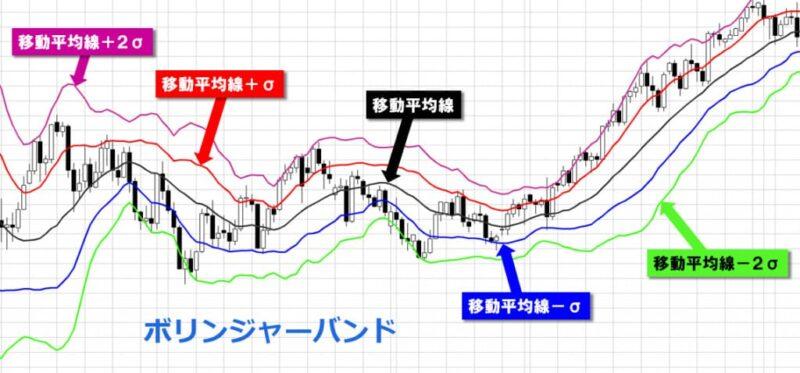

ポリジャーバンド

ポリジャーバンドは、シグマと呼ばれる20日移動平均線を中心線として、その上と下に2本ずつの標準偏差値からなる計5本で表されるテクニカルチャートの一つです

ポリジャーバンドの活用方法は3つあります

それでは、順番に活用方法を見ていきましょう

バンドウォーク

まず一つ目にあげるバンドウォークは、トレンド相場に適している活用方法です

トレンドには、上昇トレンドと下降トレンドがありますが、中心の移動平均線が上に向かっている(上昇)か下に向かっている(下降)状態の時にこの方法は適しています

このバンドウォークは、±1αラインと±2αラインの間で行ったり来たりを繰り返しながら、価格が上昇や下降といったチャートを作ります

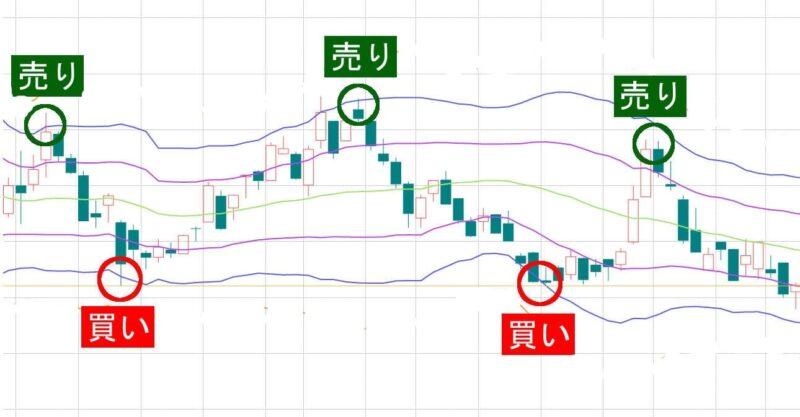

逆張り型

二つ目にあげる逆張り型は、レンジ相場に適している活用方法です

レンジ相場とは、先程も紹介したように一定の範囲(レンジ)の中で価格が上下している相場の事です

このレンジ相場の時に、+2αの時に買われすぎと見ての売りポイント、-2αの時に売られすぎと見ての買いポイントというように判断する手法が逆張り型です

順張り手法

三つ目にあげる順張り型は、レンジ相場が長く続いてポリジャーバンドの幅が狭くなっている時に適している活用方法です

ポリジャーバンドが収縮してから、+2α・-2αにローソクの終値が抜けた時に買いか、売りかを判断します

もし、ローソク足の終値が+2αの線を上に抜けた時には、買いのサインと判断する材料にします

逆に、ローソク足の終値が-2αの線を下に抜けた時は、売りのサインと判断する材料にします

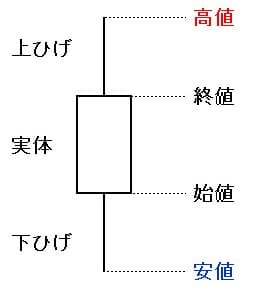

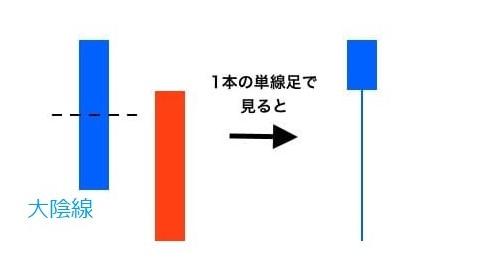

ローソク足で見る

チャートを見ると縦長の線がいくつも横に並んでいることがわかります

この縦長の線のことをローソク足と言って時間が経つにつれて価格が変動している様子を表しています

このローソク足でどのような事が分るかというと

①始値…一番初めに取引が成立した価格

②高値…一番高かった価格

③安値…一番安かった価格

④終値…最終的に取引が成立した価格

という事が分ります

一本のローソク足には上の4つの情報が詰め込まれています

この四角いボックス(実体部分)の上の線を上ヒゲ、下の線を下ヒゲと言います

一本のローソク足は、実体部分と上ヒゲと下ヒゲで構成されています

この一本のローソク足の構成で買いのタイミングという事がわかる場合があります

実際にどのような状況では判断が可能になるのか見ていきましょう!

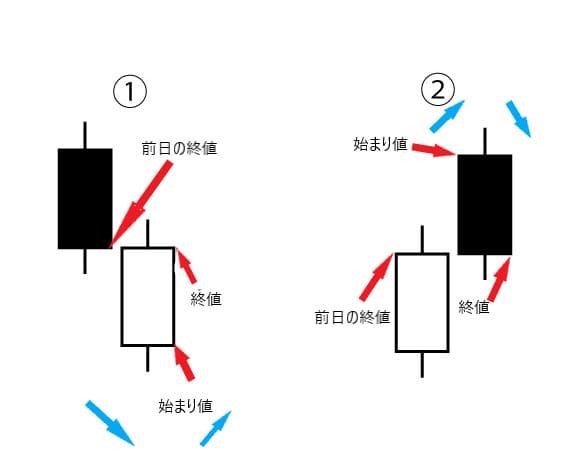

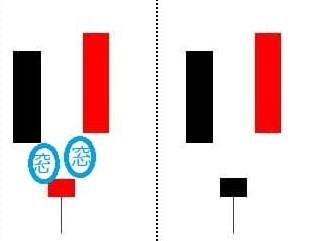

出会い線

出会い線は、大陰線または大陽線をつけた翌日に大きく窓(離れた場所)を空けて取引が開始されたものが、又前日の終値付近で取引を終える様な場合の事を「出会い線」と言います

①は買い圧力②は売りの圧力に押されているという事を表しており、トレンドの転換を示しています

①は上昇②は下降

*前日と当日の実体の長さが同じくらいのものが有効とされています

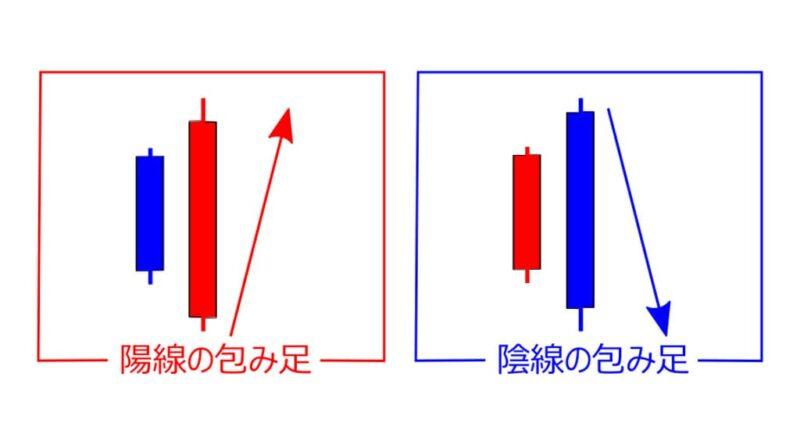

抱き線(包み足)

重要なサインとしては、Bの形で、上昇相場の後に陰線が陽線を包んだ時は天井のシグナルで、下降相場の後に陽線が陰線を包んだ時は底打ちのシグナルです

*包む線(陰or陽)が連続で出ると信憑性が高いようです

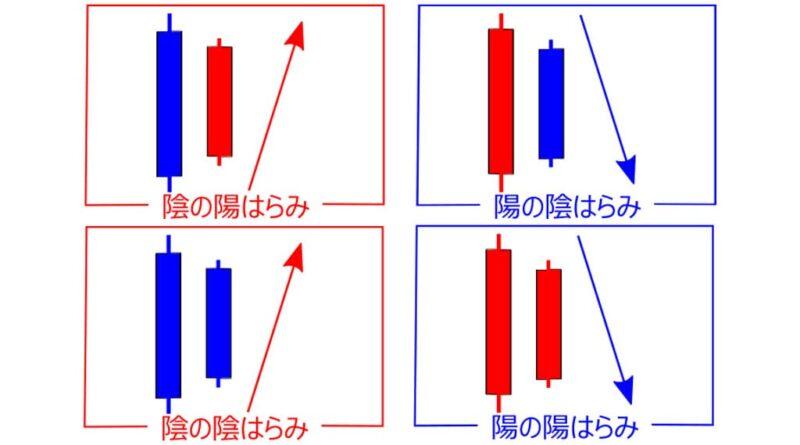

はらみ線

はらみ線は、抱き線とは逆で1本目のローソク足が2本目を包む形になっている状態の事を言います

抱き線やはらみ線はトレンドの転換になりそうな時の指標として活用されています

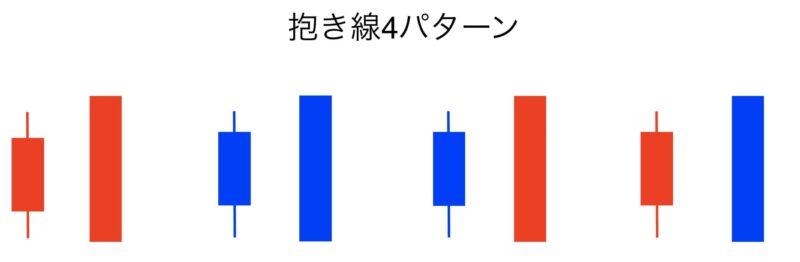

抱き線・はらみ線のパターンには4つあります

陽線→陰線 陽線→陽線 陰線→陽線 陰線→陰線

1本目のローソク足の方が小さいのが抱き線で、1本目のローソク足の方が大きいのがはらみ線です

*1本目と2本目のローソク足の種類(陽・陰)が変わっている時はよりトレンド転換になる可能性が高いとされています

切り込み線

切り込み線は、1つ前の大陰線よりも下の方で始まって、1つ前の陰線の中心よりも上の方まで上昇したローソク足の組合せのことをいいます

安値圏での前日の大陰線で、このようなローソク足が出現した場合は強い上昇転換のサインであることを示します

*下降トレンドの中での切り込み線→下降トレンドの終了サイン

*上昇トレンドの中での切り込み線→上昇トレンドの終了サイン

三川明けの明星

この三川明けの明星は、ローソク足3本の組合せで相場の心理を分析します

三川は、大陰線→十字線→大陽線の3つのローソク足の組合せのことです

この十字線の隣り合うローソク足に窓が開いている場合はより強力であり、これら3本の組合せの線が安値圏で出現した場合は、トレンドが反転する可能性があります

まとめ

今回は、買いのポイントやタイミングについて紹介しました

トレードの際に民衆の心理というものも大きく関わってくるので、大きなニュースや重大な発言によって価格の上下というものをはじめに紹介しました

最後の方は、自分自身での判断材料として、代表的なテクニカルを解説させて頂きました

投資におけるチャートの上下は色々な要因があって、他にも色々なものが混載して成り立つものですが、代表的な、そして直ぐに始められそうなものを今回紹介させて頂きました

今回の物が全てではないにしろ、少しは投資の買いのポイントという点では役に立つものを紹介したので、少しでも投資の役に立てればいいなぁと思います

最終的には自分の判断になるものですが、これを知っているのと知らないのではだいぶ違いがあります

まずは、出来る事から始めて利益につながる投資を始めましょう!!!

コメント